건축 현장 : 연합뉴스[전남인터넷신문]정부가 14일 발표한 '부동산 프로젝트파이낸싱(PF) 제도 개선방안' 핵심은 시행사의 자기자본비율을 선진국 수준으로 높여 안정적인 사업 구조를 만들겠다는 것이다.

건축 현장 : 연합뉴스[전남인터넷신문]정부가 14일 발표한 '부동산 프로젝트파이낸싱(PF) 제도 개선방안' 핵심은 시행사의 자기자본비율을 선진국 수준으로 높여 안정적인 사업 구조를 만들겠다는 것이다.

현재와 같은 '저자본·고보증' PF 사업 구조는 사업 여건이 악화할 경우 '시행사→건설사→금융사'로 부실이 전이되며 시스템 위기로 번질 수 있기 때문이다.

자기자본비율이 낮은 시행사에 PF 대출을 내줄 경우 금융회사에 더 많은 자본금 및 충당금을 쌓도록 하는 방안, 토지주의 현물 출자(주주로 참여)를 통해 사업 초기 고금리 대출(브릿지론) 의존도를 낮추는 방안 등이 주요 대책으로 담겼다.

◇ 시행사 사업비 3%만 쥐고 대규모 개발…경제 최대 리스크로

정부는 사업 시행자가 매우 낮은 수준의 자기자본만 확보해도 사업을 진행할 수 있는 구조가 반복적인 'PF발 위기'를 불러왔다고 진단한다.

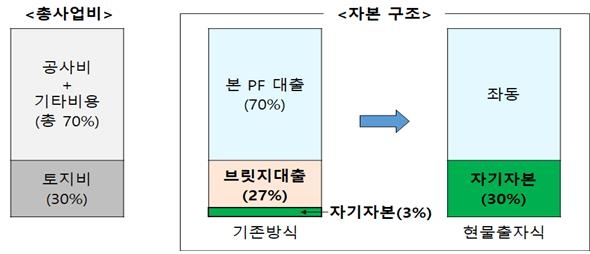

국내에서는 사업 주체인 시행사가 총사업비의 3~5%에 불과한 자본만 투입하고 나머지 95~97%는 금융사 대출 등을 통해 PF 사업을 추진하는 경우가 대부분이다.

금융사들은 저자본 리스크를 보완하기 위해 사업성을 평가하기보다는 건설사·신탁사 보증에 의존하는 경향을 보여왔다.

이 때문에 영세한 시공사가 난립하고, '묻지마'식 투자가 성행한다는 지적을 받아왔다.

반면, 미국, 일본 등 해외 선진국에서는 시행사가 30∼40%의 자기자본으로 토지를 매입한 후 건설단계에서 PF 대출을 받는다.

저자본·고보증 구조는 부동산 경기가 좋을 때는 문제가 없지만, 금리 인상·경기 악화로 부동산 시장이 냉각되면 시행사뿐만 아니라 건설사, 금융사 등으로 부실이 전이될 수 있다.

부동산 PF는 최악의 경우 시스템 리스크로까지 번질 수 있다는 점에서 2022년 하반기 '레고랜드 사태' 이후 한국경제 최대 뇌관으로 부상했다.

고금리 기조 장기화로 작년 새마을금고 뱅크런 위기, 올해 1월 태영건설[009410]의 워크아웃까지 PF발 위기가 계속되면서 정부도 PF 시장 구조에 대한 근본적인 대수술에 나서게 됐다.

◇ 토지 주인이 주주로 참여·PF대출 위험가중치 차등화

이 때문에 제도 개선 핵심은 낮은 자본으로 고수익을 노려온 시행사 자기자본을 강화하는 데 맞춰졌다.

우선 PF 사업의 자본 확충을 유도하기 위한 다양한 인센티브 및 역(逆)인센티브가 제시됐다.

시행사 자기자본비율에 따라 대출 금융기관의 PF 대출 위험가중치 및 충당금을 차등 적용하는 방식이 대표적이다.

PF 사업 자기자본비율이 낮을수록 금융회사가 PF 대출에 적립해야 하는 자본금과 충당금 비율을 높게, 자기자본비율이 높을수록 자본금 및 충당금 비율을 낮게 적용하는 것이다.

강영수 금융위 금융정책과장은 "은행의 경우 (PF 대출 관련) 위험가중치가 150%라 100억원을 대출한다고 가정 시 위험가중자산은 150억으로 인식해야 한다"며 "시행사 자기자본비율이 20%보다 낮을 경우 위험가중자산으로 150억보다 더 인식해야 하는 구조가 될 것"이라고 말했다.

자기자본비율이 높아 보증 리스크가 적은 사업장에는 PF 보증료를 할인해주는 방안 등도 시행사의 자본 확충을 지원하는 '당근'으로 제시됐다.

정부는 PF 시장에 안정적인 자본이 유입될 수 있는 여건도 조성한다.

토지주가 직접 사업에 현물 출자할 수 있도록 유도하는 것도 PF 사업 구조를 안정화하는 차원에서다.

PF 사업 토지비 비중은 통상 사업비의 20~40%에 달하는데, 연 10% 이상의 브릿지론을 받아 토지를 매입할 경우 사업 시작부터 여러 대외 변수에 노출되게 된다.

반면 토지주가 현물출자로 참여할 경우 시행사는 고금리 대출을 받아 토지를 매입하지 않아도 된다.

[국토교통부 제공]

[국토교통부 제공]

정부는 기관투자자가 토지신탁 사업에 일정 부분(사업비의 15%)까지 투자할 수 있는 길을 열어주고, 은행·보험사의 장기임대주택사업 참여를 허용하는 방안도 마련하기로 했다.

신탁사의 책임준공 의무와 관련해 책임 범위와 기준을 표준화하는 방안은 연말까지 마련할 계획이다.

◇ 시행사 줄도산 우려…정부 "유예기간 부여·단계적 적용"

업계에서는 제도 개선 방향성에 동의하면서도 규모가 영세한 업체가 많은 시행 업계를 보호할 안전장치도 마련해야 한다는 목소리를 내고 있다.

'부동산개발업법'에 따른 개발업체는 2천400곳인데, 연 매출 100억원 이하가 95%에 달한다.

안그래도 부실 PF 사업장 정리 등으로 잔뜩 얼어붙은 PF 시장에 자기자본비율 강화 방안들까지 시행되면 시행사 줄도산이 발생할 수 있다는 우려가 크다.

PF 사업이 극단적으로 축소될 경우 주택 공급 감소로까지 이어질 수 있다는 의견도 있다.

정부는 이 때문에 충분한 유예 기간 부여 및 단계적 적용을 강조하고 있다.

PF 자기자본비율을 높이는 조치들이 시행되더라도 시행 이전 PF 대출 건에 소급 적용도 없다고 못 박았다.

강영수 금융위 금융정책과장은 "규제로 인해 자금 공급 문제가 생기는 일은 없을 것"이라고 말했다.

전문가들 사이에서는 자금 조달 '미스매치' 개선 등 추가 보완책을 요구하는 목소리도 나온다.

이혁준 나이스신용평가 금융평가본부장은 "3~4년이 소요되는 부동산 개발사업의 자금조달을 만기 3~6개월의 PF-자산유동화기업어음(ABCP)으로 조달하는 관행을 개선할 필요가 있다"며 "부동산 개발사업의 자금조달을 장기화하는 조치가 추가적으로 필요하다"고 말했다.